Steuersatz-Tabellen

Hier lassen sich beliebige Steuersatz-Tabellen für die Einkommensteuer 2025, 2024 oder 2023 mit durchschnittlichem Steuersatz und Grenzsteuersatz erstellen.

| |

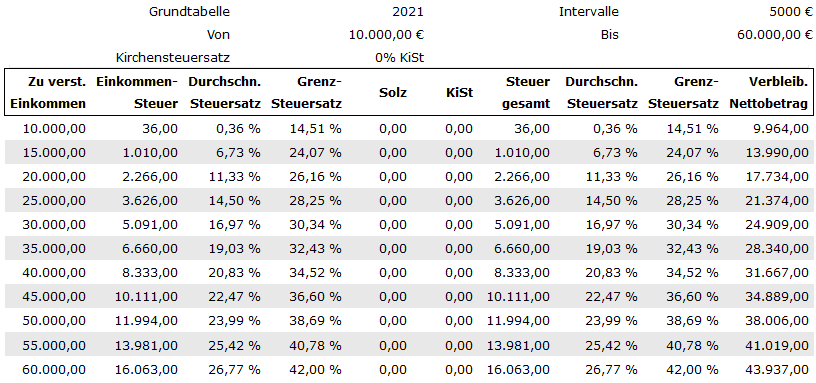

In Steuersatztabellen lassen sich die durchschnittlichen Steuersätze und die Grensteuersätze für ein bestimmtes Einkommen ablesen. Die Steuersätze sind abhängig vom Einkommensteuertarif. Für zusammenveranlagte Verheiratete gilt der Splittingtarif bzw. die Splittingtabelle und für einzelveranlagte Steuerpflichtige der Grundtarif bzw. die Grundtabelle.

Steuersatz-Tabelle 2023 Grundtarif 9%KiSt

| Zu verst. Einkommen | Einkommen-Steuer | Durchschn. Steuersatz | Grenz-Steuersatz | Solz | KiSt | Steuer gesamt | Durchschn. Steuersatz | Grenz-Steuersatz | Verbleib. Nettobetrag |

|---|---|---|---|---|---|---|---|---|---|

| 10.000,00 | 0,00 | 0,00 % | 0,00 % | 0,00 | 0,00 | 0,00 | 0,00 % | 0,00 % | 10.000,00 |

| 15.000,00 | 736,00 | 4,91 % | 22,01 % | 0,00 | 66,24 | 802,24 | 5,35 % | 23,99 % | 14.197,76 |

| 20.000,00 | 1.956,00 | 9,78 % | 25,51 % | 0,00 | 176,04 | 2.132,04 | 10,66 % | 27,81 % | 17.867,96 |

| 25.000,00 | 3.280,00 | 13,12 % | 27,44 % | 0,00 | 295,20 | 3.575,20 | 14,30 % | 29,91 % | 21.424,80 |

| 30.000,00 | 4.700,00 | 15,67 % | 29,36 % | 0,00 | 423,00 | 5.123,00 | 17,08 % | 32,00 % | 24.877,00 |

| 35.000,00 | 6.216,00 | 17,76 % | 31,29 % | 0,00 | 559,44 | 6.775,44 | 19,36 % | 34,11 % | 28.224,56 |

| 40.000,00 | 7.828,00 | 19,57 % | 33,21 % | 0,00 | 704,52 | 8.532,52 | 21,33 % | 36,20 % | 31.467,48 |

| 45.000,00 | 9.537,00 | 21,19 % | 35,14 % | 0,00 | 858,33 | 10.395,33 | 23,10 % | 38,30 % | 34.604,67 |

| 50.000,00 | 11.343,00 | 22,69 % | 37,07 % | 0,00 | 1.020,87 | 12.363,87 | 24,73 % | 40,41 % | 37.636,13 |

| 55.000,00 | 13.244,00 | 24,08 % | 38,99 % | 0,00 | 1.191,96 | 14.435,96 | 26,25 % | 42,50 % | 40.564,04 |

| 60.000,00 | 15.242,00 | 25,40 % | 40,92 % | 0,00 | 1.371,78 | 16.613,78 | 27,69 % | 44,60 % | 43.386,22 |

| 65.000,00 | 17.327,00 | 26,66 % | 42,00 % | 0,00 | 1.559,43 | 18.886,43 | 29,06 % | 45,78 % | 46.113,57 |

| 70.000,00 | 19.427,00 | 27,75 % | 42,00 % | 224,19 | 1.748,43 | 21.399,62 | 30,57 % | 50,78 % | 48.600,38 |

| 75.000,00 | 21.527,00 | 28,70 % | 42,00 % | 474,09 | 1.937,43 | 23.938,52 | 31,92 % | 50,78 % | 51.061,48 |

| 80.000,00 | 23.627,00 | 29,53 % | 42,00 % | 723,99 | 2.126,43 | 26.477,42 | 33,10 % | 50,78 % | 53.522,58 |

| 85.000,00 | 25.727,00 | 30,27 % | 42,00 % | 973,89 | 2.315,43 | 29.016,32 | 34,14 % | 50,78 % | 55.983,68 |

| 90.000,00 | 27.827,00 | 30,92 % | 42,00 % | 1.223,79 | 2.504,43 | 31.555,22 | 35,06 % | 50,78 % | 58.444,78 |

| 95.000,00 | 29.927,00 | 31,50 % | 42,00 % | 1.473,69 | 2.693,43 | 34.094,12 | 35,89 % | 50,78 % | 60.905,88 |

| 100.000,00 | 32.027,00 | 32,03 % | 42,00 % | 1.723,59 | 2.882,43 | 36.633,02 | 36,63 % | 50,78 % | 63.366,98 |

Steuersatztabellen erstellen

In Abhängigkeit vom gewählten Steuerjahr und der Veranlagungsform werden die Steuersätze bzw. Grenzsteuersätze in Abhängigkeit vom zu versteuernden Einkommen (Einkommen nach Abzug aller Sonderausgaben, Werbungskosten, außergewöhnlichen Belastungen etc.) berechnet. Die Berechnungen erfolgen ohne Gewähr.

Zum Überblick ▲

Berechnungsergebnisse

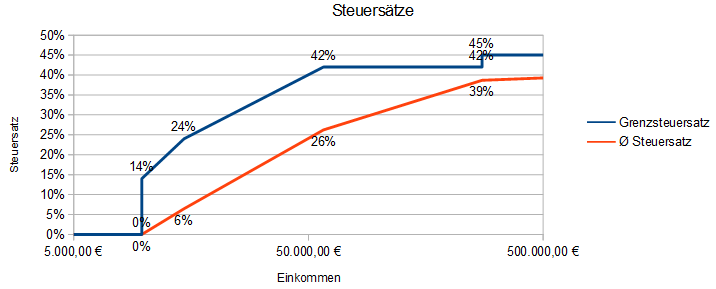

Als Berechnungsergebnisse werden sowohl der Grenzsteuersatz als auch der durchschnittliche Steuersatz für die Einkommensteuer oder die Gesamtbelastung inklusive Solidaritätszuschlag und Kirchensteuer berechnet. Der durchschnittliche Steuersatz bestimmt die Relation von Steuern zum Einkommen. Der Grenzsteuersatz hingegen bestimmt den Steuersatz auf den letzten hinzuverdienten Euro. Wer also wissen möchte, wie ein bestimmter Hinzuverdienst besteuert wird, orientiert sich in der Regel am Grenzsteuersatz.

| Tarifzone / Grenzsteuersatz | Grundtarif | Splittingtarif |

|---|---|---|

| Existenzminimum 0% | 0 Euro - 12.096 Euro | Bis 24.192 Euro |

| Progressionszone 1 14% - ca. 24% |

12.096 Euro - 17.444 Euro | 24.192 Euro - 34.888 Euro |

| Progressionszone 2 ca. 24% - 42% |

17.444 Euro - 68.480 Euro | 34.888 Euro - 136.860 Euro |

| Spitzensteuersatz 42% | 68.480 Euro - 277.826 Euro | 136.860 Euro - 555.652 Euro |

| Reichensteuer 45% | Ab 277.826 Euro | Ab 555.652 Euro |

| Tarifzone / Grenzsteuersatz | Grundtarif | Splittingtarif |

|---|---|---|

| Existenzminimum 0% | 0 Euro - 11.784 Euro | Bis 23.568 Euro |

| Progressionszone 1 14% - ca. 24% |

11.784 Euro - 17.006 Euro | 23.568 Euro - 34.012 Euro |

| Progressionszone 2 ca. 24% - 42% |

17.006 Euro - 66.480 Euro | 34.012 Euro - 132.960 Euro |

| Spitzensteuersatz 42% | 66.480 Euro - 277.826 Euro | 132.960 Euro - 555.652 Euro |

| Reichensteuer 45% | Ab 277.826 Euro | Ab 555.652 Euro |

Wie wird ein Hinzuverdienst besteuert?

Wählen Sie als Steuersatz-Tablle die Hinzuverdienst Tabelle und geben Sie den gewünschten Hinzuverdienst als Intervallgröße ein. Es kann auf diese Weise eine Tabelle erstellt werden, in welcher die Steuer (inkl. Soli) auf den Hinzuverdienst abgelesen werden kann. Bei einem Hinzuverdienst von 1.000 Euro im Bereich des Spitzensteuersatzes beträgt der Besteuerungsanteil auf den Hinzuverdienst somit 44,31% bzw. sogar 47% im Bereich des Soli-Zuschlagssatzes in der Milderungszone. Denn hier beträgt der Soli 11,9% der Einkommensteuer.

Wie lässt sich die Steuerersparnis ablesen?

Wie im vorherigen Beispiel lässt sich die Besteuerung des Hinzuverdienstes auch als Möglichkeit zum Steuern sparen interpretieren. Wird der das z. v. Einkommen um den Hinzuverdienst reduziert, lassen sich die entsprechenden Steuern auf das zusätzliche Einkommen sparen.

Weiterführende Links

Auf der folgenden Seite finden Sie interessante Informationen über die Spitzensteuersätze in Deutschland.

Zum Überblick ▲