Steuerprogression-Tabellen erstellen

Was versteht man unter Steuerprogression? Hier lassen sich zur Verdeutlichung Steuerprogression-Tabellen mit beliebigen Intervallschritten für die Einkommensteuer in Deutschland als PDF-Datei erstellen.

| |

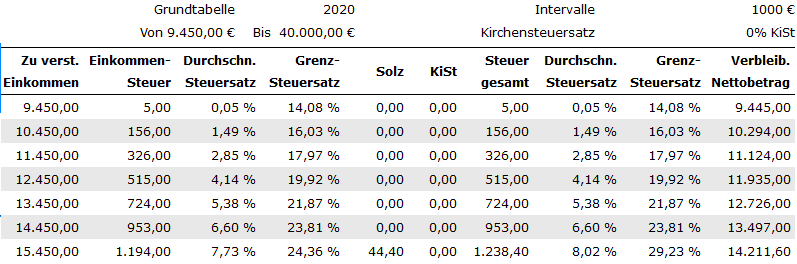

Mit einer Steuerprogression-Tabelle lässt sich der progressive Einkommensteuertarif in Deutschland veranschaulichen. Die Kenntnis über den progressiven Einkommensteuerverlauf in Deutschland ist wichtig, wenn man wissen möchte, wie ein Hinzuverdienst besteuert wird. Eine anschauliche Tabelle kann berechnet werden, wenn als Auswahl "Hinzuverdienst" ausgewählt wird. In der Tabelle wird dann schrittweise für jede Stufe die Besteuerung des Hinzuverdienstes ermittelt. In den progressiven Zonen des Einkommensteuertarifs wird in der Progressionstabelle eine schrittweise Erhöhung der Steuern für den selben Hinzuverdienst mit zunehmendem Einkommen sichtbar.

Steuerprogressionstabellen erstellen

Mit dem Rechner auf dieser Seite lassen sich Steuerprogression-Tabellen erstellen, in welchen der durchschnittliche Steuersatz und der Grenzsteuersatz zum zu versteuernden Einkommen errechnet wird. Als Eingabeparameter können auch Progressionseinkünfte berücksichtigt werden, welche die Steuersätze verändern. Als sogenannte Annexsteuern werden außerdem die Kirchensteuer und der Solidaritätszuschlag errechnet, welche die Abgabenlast erhöhen. Die Berechnungen erfolgen ohne Gewähr.

Zum Überblick ▲

Steuerprogression

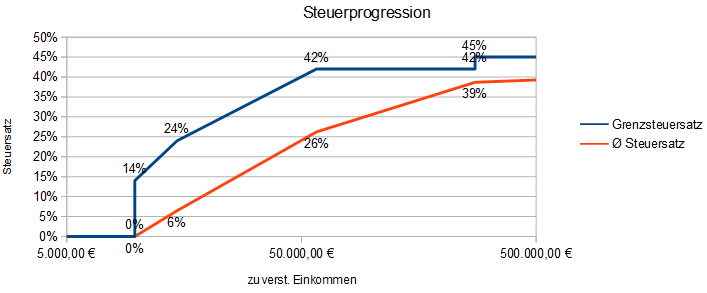

Ein progressiver Steuersatz liegt vor, wenn bei steigendem Einkommen der Grenzsteuersatz oder der durchschnittliche Steuersatz steigen. Ein Beispiel hierfür ist die Einkommensteuer in Deutschland, in welcher 2 Progressionszonen existieren. Der Einkomensteuertarif lässt sich entsprechend §32a EStG in 5 Tarifzonen aufteilen.

Als Tarifzone 1 wird der Einkommensbereich bis zum Grundfreibetrag (2025: 12.096 Euro) bezeichnet. Hier fällt nach dem Grundtarif keine Einkommensteuer an.

Die Einkommenbesteuerung erfolgt bei Einzelveranlagten in der Regel erst ab dem Grundfreibetrag in der Tarifzone 2 (1. Progressionszone). Der Eingangssteuersatz dieser Zone liegt aktuell bei 14%. Der Grenzsteuersatz steigt hier für jeden weiteren Euro relativ schnell bis auf ca. 24% an.

In der Tarifzone 3 (2. Progressionszone) ab 17.444 Euro (2025) steigt der Grenzsteuersatz langsamer auf bis 42% an.

In der Tarifzone 4 (2025: 68.480 Euro - 277.826 Euro) wird jeder Euro mit 42% (Spitzensteuersatz) versteuert.

Danach beginnt die Tarifzone 5 (Reichensteuer), in welcher jeder Euro mit 45% zu versteuern ist.

Wird für zusammenveranlagte Eheleute der Splittingtarif verwendet, verdoppeln sich die Tarifgrenzen entsprechend. Mit einer Steuerprogressionstabelle lässt sich die Steuerprogression in verständlicher Form veranschaulichen. Eine gute Beschreibung finden Sie auf der Seite zum Spitzensteuersatz. Hier erhalten Sie weitere Informationen zur Steuerprogression. Auf den folgenden Seiten wird der Unterschied zwischen Grundtabellen und Splittingtabellen erklärt.

Steuerprogressionszonen

Progressionszonen 2025

| Tarifzone / Grenzsteuersatz | Grundtarif | Splittingtarif |

|---|---|---|

| Existenzminimum 0% | 0 Euro - 12.096 Euro | Bis 24.192 Euro |

| Progressionszone 1 14% - ca. 24% |

12.096 Euro - 17.444 Euro | 24.192 Euro - 34.888 Euro |

| Progressionszone 2 ca. 24% - 42% |

17.444 Euro - 68.480 Euro | 34.888 Euro - 136.860 Euro |

| Proportionalzone 1 42% | 68.480 Euro - 277.826 Euro | 136.860 Euro - 555.652 Euro |

| Proportionalzone 2 45% | Ab 277.826 Euro | Ab 555.652 Euro |

Progressionszonen 2024

| Tarifzone / Grenzsteuersatz | Grundtarif | Splittingtarif |

|---|---|---|

| Existenzminimum 0% | 0 Euro - 11.784 Euro | Bis 23.568 Euro |

| Progressionszone 1 14% - ca. 24% |

11.784 Euro - 17.006 Euro | 23.568 Euro - 34.012 Euro |

| Progressionszone 2 ca. 24% - 42% |

17.006 Euro - 66.480 Euro | 34.012 Euro - 132.960 Euro |

| Proportionalzone 1 42% | 66.480 Euro - 277.826 Euro | 132.960 Euro - 555.652 Euro |

| Proportionalzone 2 45% | Ab 277.826 Euro | Ab 555.652 Euro |

Progressionszonen 2023

| Tarifzone / Grenzsteuersatz | Grundtarif | Splittingtarif |

|---|---|---|

| Existenzminimum 0% | 0 Euro - 10.908 Euro | Bis 21.816 Euro |

| Progressionszone 1 14% - ca. 24% |

10.908 Euro - 15.787 Euro | 21.816 Euro - 31.574 Euro |

| Progressionszone 2 ca. 24% - 42% |

15.787 Euro - 62.809 Euro | 31.574 Euro - 125.618 Euro |

| Proportionalzone 1 42% | 62.809 Euro - 277.826 Euro | 125.618 Euro - 555.652 Euro |

| Proportionalzone 2 45% | Ab 277.826 Euro | Ab 555.652 Euro |

Progressionszonen 2022

| Tarifzone / Grenzsteuersatz | Grundtarif | Splittingtarif |

|---|---|---|

| Existenzminimum 0% | 0 Euro - 10.347 Euro | Bis 20.694 Euro |

| Progressionszone 1 14% - ca. 24% |

10.347 Euro - 14.927 Euro | 20.694 Euro - 29.854 Euro |

| Progressionszone 2 ca. 24% - 42% |

14.927 Euro - 58.597 Euro | 29.854 Euro - 117.194 Euro |

| Proportionalzone 1 42% | 58.597 Euro - 277.826 Euro | 117.194 Euro - 555.652 Euro |

| Proportionalzone 2 45% | Ab 277.826 Euro | Ab 555.652 Euro |

Zum Überblick ▲