1. Einkommen-Steuertabellen als PDF erstellen

2. Einkommensteuertabellenarten

3. Steuertabellenarten

4. Lohn-Steuertabelle als PDF erstellen

5. Aktuelle Lohnsteuertabellen als PDF

6. Lohnsteuertabellen 2023 als PDF

7. Lohnsteuertabellen 2022 als PDF

8. Lohnsteuertabellen 2021 als PDF

9. Lohnsteuertabellen 2020 als PDF

Grundtabelle berechnen

Steuerprogression-Tabelle

Steuertabellen-Download ab 2012

Steuertabelle für Rentner

Erbschaftsteuertabelle

Schenkungssteuer-Tabelle

Gewerbesteuertabelle

Körperschaftsteuertabelle

Steuertabellen-2023

Steuertabellen-2024

Steuertabellen-2025

Steuertabellen im PDF-Format für 2025, 2024, 2023, 2022 oder früher

Hier können Sie Einkommensteuertabellen (Splittingtabelle und Grundtabelle) und Lohnsteuertabellen online erstellen oder als PDF-Datei herunterladen. Außerdem finden Sie Links und Infos zu Steuertabellen.

| |

Zu den Favoriten hinzufügen Zu den Favoriten hinzufügen

| TOP ▲ |

|

|

Zu den Favoriten hinzufügen Zu den Favoriten hinzufügen

| TOP ▲ |

Auf dieser Seite können Sie unter anderem:

- Beliebige Einkommensteuertabellen (Grundtabelle oder Splittingtabelle) erstellen

- Lohnsteuertabellen erstellen

- Die erstellten Tabellen als PDF downloaden

- Einkommensteuertabellen im PDF-Format herunterladen

Steuertabellen im PDF-Format

Die folgenden Steuertabellen kombinieren die Grund- und Splittingtabelle. Bei Kirchensteuerpflicht kann 8% für Bayern und Baden Württemberg und 9% für die restlichen Bundesländer gewählt werden.

Steuertabellen 2020-2024 im PDF Format

Zum Überblick ▲

Steuertabellen berechnen

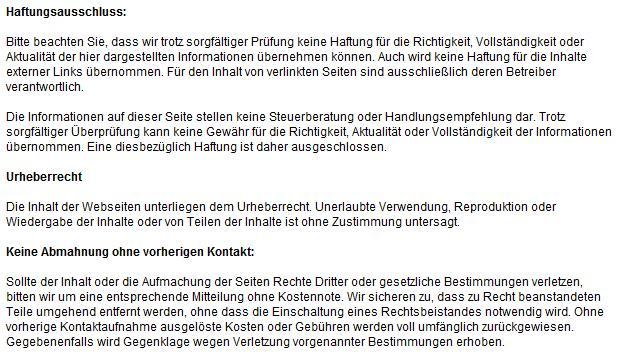

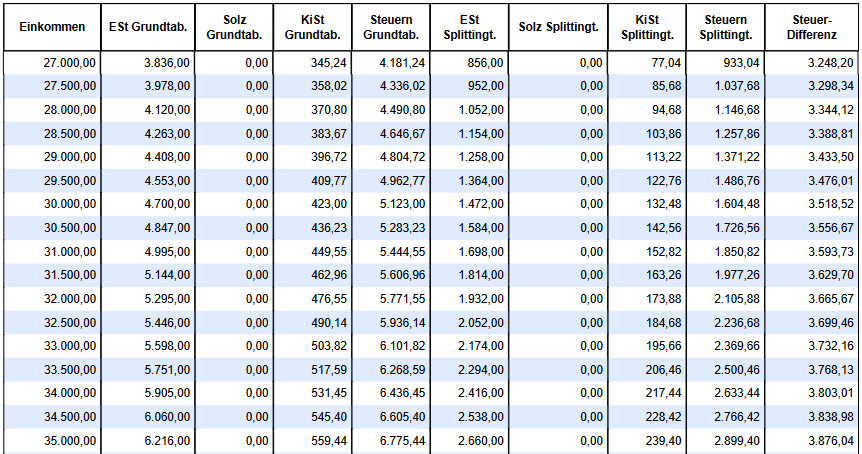

Mit der Online-Steuertabellenberechnung auf dieser Seite besteht die Möglichkeit, Steuertabellen individuell anzupassen und zu berechnen. Als Einkommensteuertabellen können sowohl die Grundtabelle für Alleinstehende als auch die Splittingtabelle für Zusammenveranlagte berechnet werden. Als Option für die Berechnung der Steuertabelle kann auch das gewünschte Nettoeinkommen gewählt werden. In diesem Fall wird aus dem Nettoeinkommen das benötigte zu versteuernde Einkommen berechnet. Als weitere Möglichkeit lässt sich auch eine kombinierte Grund- und Splittingtabelle online berechnen. Eine Gewähr für die Ergebnisse wird nicht übernommen.

Zur Erstellung der Steuertabelle wählen Sie bitte das entsprechende Steuerjahr. Nach Berechnung der Tabellen lassen sich diese außerdem im PDF-Format ausgeben. Die Einkommensteuertabellen stellen das zu versteuernde Einkommen und die daraus berechneten Steuern gegenüber. Steuerberechnungen lassen sich auch unter bmf-steuerrechner.de durchführen.

Berechnungsparameter 2022, 2023 und 2024

| Berechnungskonstanten | 2022 | 2023 | 2024 |

|---|---|---|---|

| Grundfreibetrag | 10.347 Euro | 10.908 Euro | 11.604 Euro |

| Kinderfreibetrag | 8.548 Euro | 8.952 Euro | 9.312 Euro |

| Arbeitnehmerpauschbetrag | 1.200 Euro | 1.230 Euro | 1.230 Euro |

| Entlastungsbetrag Alleinerzieh. | 4.008 Euro | 4.260 Euro | 4.260 Euro |

| Krankenversicherung | 14,6% | 14,6% | 14,6% |

| Rentenversicherung | 18,60% | 18,6% | 18,6% |

| Durchschnittlicher Zusatzbeitr. KV | 1,3% | 1,6% | 1,7% |

| Pflegeversicherung | 3,05% | 3,05% ab Juli 3,4% | 3,4% |

| Kinderlosenzuschlag PV | 0,35% | 0,35% ab Juli 0,6% | 0,6% |

| Entlastung PV 2. bis 5. Kind unter 25J. | 0% | 0,25% | 0,25% |

| Arbeitslosenversicherung | 2,4% | 2,6% | 2,6% |

| Beitragsbemessungsgrenze RV (West) | 7.050 Euro | 7.300 Euro | 7.550 Euro |

| Beitragsbemessungsgrenze RV (Ost) | 6.750 Euro | 7.100 Euro | 7.450 Euro |

| Beitragsbemessungsgrenze KV | 4.837,50 Euro | 4.987,50 Euro | 5.175,00 Euro |

| Jahresarbeitsentgeltgrenze für Wechsel PKV | 5.362,50 Euro | 5.550,00 Euro | 5.775,00 Euro |

Einkommensteuertabellenarten

Bei Einkommensteuertabellen sind zwei Arten von Tabellen zu unterscheiden. Zum einen gibt es die Grundtabelle, welche die Einkommensteuer, den Solidaritätszuschlag und die Kirchensteuer in Deutschland in Abhängigkeit vom zu versteurnden Einkommen bei Alleinstehenden oder getrennt veranlagten Steuerpflichtigen nach dem Grundtarif darstellt. Zum anderen gibt es die Splittingtabelle. Im Unterschied zur Grundtabelle werden hier Einkommensteuer, Kirchensteuer und Solidaritätszuschlag für zusammen veranlagte Steuerpflichtige dem Splittingtarif entsprechend dargestellt. Anstelle der beiden genannten Steuertabellen kann auch ein Steuerrechner verwendet werden. Dieser kann noch weitere Faktoren wie etwa unter dem Progressionsvorbehalt stehende oder durch die Fünftelregelung begünstigte Einkünfte bei der Steuerberechnung berücksichtigen.

Mit einer Steuertabelle lässt sich auch auf einfache Art erkennen, dass bis zum Grundfreibetrag grundsätzlich keine Einkommensteuer anfällt oder dass der Einkommensteuersatz in Deutschland in bestimmten Einkommensbereichen progressiv ausgestaltet ist.

Für Steuerpflichtige, welche eine Abfindung erhalten haben, kann auch eine Abfindungstabelle nützlich sein, welche die Steuer auf die Abfindung durch einen Abfindungsrechner in Tabellenform aufzeigt.

| Tarifzone / Grenzsteuersatz | Grundtarif | Splittingtarif |

|---|---|---|

| Bis Grundfreibetrag 0% | 0 Euro | 0 Euro |

| Progressionszone 1 14% | 11.604 Euro | 23.208 Euro |

| Progressionszone 2 ca. 24% | 17.006 Euro | 34.012 Euro |

| Spitzensteuersatz 42% | 66.761 Euro | 133.522 Euro |

| Reichensteuer 45% | Ab 277.826 Euro | Ab 555.652 Euro |

Tarifzonen Grundtarif/Splittingtarif 2023

| Tarifzone / Grenzsteuersatz | Grundtarif | Splittingtarif |

|---|---|---|

| Bis Grundfreibetrag 0% | 0 Euro | 0 Euro |

| Progressionszone 1 14% | 10.908 Euro | 21.816 Euro |

| Progressionszone 2 ca. 24% | 15.787 Euro | 31.574 Euro |

| Spitzensteuersatz 42% | 62.809 Euro | 125.618 Euro |

| Reichensteuer 45% | Ab 277.826 Euro | Ab 555.652 Euro |

Zum Überblick ▲

Steuertabellenarten

Mit einer Steuertabelle erhalten Sie einen schnellen Überblick über die Steuer, die bei einem bestimmten Einkommen oder Gehalt in Deutschland zu zahlen ist.

Zu den Einkommensteuertabellen zählen die Splittingtabelle für zusammenveranlagte Ehegatten und die Grundtabelle für die Einzelveranlagung. Die zu zahlenden Steuern werden in Abhängigkeit vom zu versteuernden Einkommen dargestellt. In einer Ehegatten-Splittingtabelle kann das Einkommen der Ehegatten separat erfasst und eine Günstigerprüfung zwischen Einzel- und Zusammenveranlagung vorgenommen werden. Für die Erstellung der Steuertabellen wird die entsprechende Tarifformel mit den jeweiligen Steuerfreibeträgen in der Berechnung durch einen internen Einkommensteuerrechner verwendet.

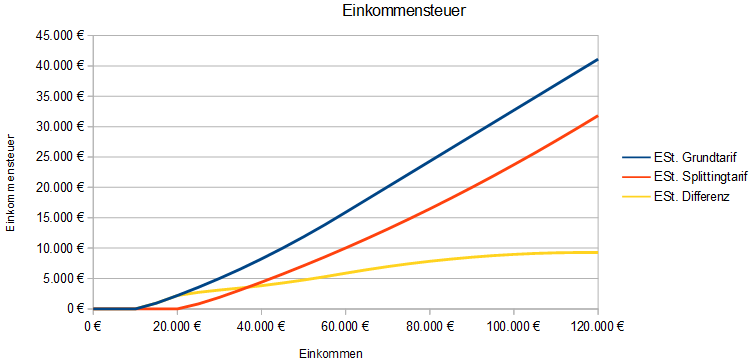

Soll die Lohnsteuer tabellarisch in Abhängigkeit vom Gehalt dargestellt werden, eignet sich eine Lohnsteuertabelle. Die Lohn-Steuertabellen auf dieser Seite werden mit einem integrierten Lohnsteuer-Rechner berechnet.

Als weitere Steuertabellen können auf den folgenden Unterseiten eine Erbschaftsteuertabelle bzw. Schenkungsteuertabelle, eine Gewerbesteuertabelle sowie eine Körperschaftsteuertabelle erstellt werden.

Lohnsteuertabellenberechnung

Jahres-Nettolohn 2024 SV-pflicht. KiSt 9% Kinder-FB:0

| Bruttolohn | Netto Stkl1 | Netto Stkl2 | Netto Stkl3 | Netto Stkl4 | Netto Stkl5 | Netto Stkl6 |

|---|---|---|---|---|---|---|

| 10.000,00 | 7.955,00 | 7.955,00 | 7.955,00 | 7.955,00 | 6.947,84 | 6.754,91 |

| 12.000,00 | 9.546,00 | 9.546,00 | 9.546,00 | 9.546,00 | 8.299,04 | 8.105,02 |

| 14.000,00 | 11.137,00 | 11.137,00 | 11.137,00 | 11.137,00 | 9.649,15 | 9.456,22 |

| 16.000,00 | 12.728,00 | 12.728,00 | 12.728,00 | 12.728,00 | 10.997,08 | 10.804,15 |

| 18.000,00 | 14.057,40 | 14.319,00 | 14.319,00 | 14.057,40 | 12.311,22 | 11.768,40 |

| 20.000,00 | 15.284,34 | 15.910,00 | 15.910,00 | 15.284,34 | 13.113,06 | 12.533,18 |

| 22.000,00 | 16.491,66 | 17.385,46 | 17.501,00 | 16.491,66 | 13.960,68 | 13.380,80 |

| 24.000,00 | 17.657,56 | 18.678,89 | 19.092,00 | 17.657,56 | 14.808,30 | 14.229,51 |

| 26.000,00 | 18.811,47 | 19.918,91 | 20.683,00 | 18.811,47 | 15.657,01 | 15.077,13 |

| 28.000,00 | 19.954,48 | 21.106,61 | 22.274,00 | 19.954,48 | 16.504,63 | 15.924,75 |

| 30.000,00 | 21.087,68 | 22.267,06 | 23.865,00 | 21.087,68 | 17.352,25 | 16.797,44 |

| 32.000,00 | 22.211,07 | 23.417,70 | 25.218,38 | 22.211,07 | 18.251,10 | 17.751,88 |

| 34.000,00 | 23.323,56 | 24.557,44 | 26.523,80 | 23.323,56 | 19.199,00 | 18.684,52 |

| 36.000,00 | 24.425,15 | 25.686,28 | 27.803,06 | 24.425,15 | 20.127,28 | 19.595,36 |

| 38.000,00 | 25.516,93 | 26.805,31 | 29.056,16 | 25.516,93 | 21.033,76 | 20.486,58 |

| 40.000,00 | 26.597,81 | 27.914,53 | 30.280,92 | 26.597,81 | 21.922,80 | 21.358,18 |

| 42.000,00 | 27.668,88 | 29.011,76 | 31.481,70 | 27.668,88 | 22.785,68 | 22.211,25 |

| 44.000,00 | 28.729,05 | 30.100,27 | 32.656,32 | 28.729,05 | 23.638,75 | 23.059,96 |

| 46.000,00 | 29.779,41 | 31.176,79 | 33.817,86 | 29.779,41 | 24.487,46 | 23.907,58 |

| 48.000,00 | 30.818,87 | 32.243,50 | 34.975,04 | 30.818,87 | 25.335,08 | 24.755,20 |

| 50.000,00 | 31.847,43 | 33.300,40 | 36.127,86 | 31.847,43 | 26.182,70 | 25.603,91 |

| 52.000,00 | 32.867,27 | 34.346,40 | 37.276,32 | 32.867,27 | 27.031,41 | 26.451,53 |

| 54.000,00 | 33.875,12 | 35.382,59 | 38.418,24 | 33.875,12 | 27.879,03 | 27.299,15 |

| 56.000,00 | 34.873,16 | 36.407,88 | 39.555,80 | 34.873,16 | 28.726,65 | 28.147,86 |

| 58.000,00 | 35.860,30 | 37.422,27 | 40.686,82 | 35.860,30 | 29.575,36 | 28.995,48 |

| 60.000,00 | 36.837,63 | 38.426,85 | 41.813,48 | 36.837,63 | 30.422,98 | 29.843,10 |

| 62.000,00 | 37.804,06 | 39.420,53 | 42.935,78 | 37.804,06 | 31.270,60 | 30.691,81 |

| 64.000,00 | 38.876,98 | 40.522,88 | 44.184,19 | 38.876,98 | 32.223,62 | 31.643,74 |

| 66.000,00 | 39.941,22 | 41.618,73 | 45.435,91 | 39.941,22 | 33.181,04 | 32.543,93 |

| 68.000,00 | 40.993,47 | 42.701,50 | 46.678,91 | 40.993,47 | 34.053,86 | 33.410,67 |

| 70.000,00 | 42.032,64 | 43.771,19 | 47.917,55 | 42.032,64 | 34.920,60 | 34.277,41 |

| 72.000,00 | 43.058,73 | 44.827,80 | 49.147,47 | 43.058,73 | 35.787,34 | 35.144,15 |

| 74.000,00 | 44.071,74 | 45.871,33 | 50.373,03 | 44.071,74 | 36.654,08 | 36.012,10 |

| 76.000,00 | 45.071,67 | 46.901,78 | 51.589,87 | 45.071,67 | 37.520,82 | 36.878,84 |

| 78.000,00 | 46.058,52 | 47.919,15 | 52.802,35 | 46.058,52 | 38.388,77 | 37.745,59 |

Die Lohnsteuer stellt vereinfacht ausgedrückt eine Vorauszahlung für die Einkommensteuer bei Arbeitnehmern dar. Falls vom Steuerpflichtigen eine Steuererklärung abgegeben wird, setzt das Finanzamt die in einem Steuerbescheid ausgewiesene Einkommensteuer fest. Die vom Arbeitgeber an das Finanzamt bereits abgeführte Lohnsteuer wird hierbei auf die zu zahlende Einkommensteuer angerechnet. In zahlreichen Fällen kommt es durch die Abgabe einer Einkommensteuererklärung zu einer Steuererstattung. Die online erstellbare Lohnsteuertabelle für 2024 stellt die vom Arbeitgeber einzubehaltende Lohnsteuer in Abhängigkeit vom Einkommen, der gewählten Steuerklasse sowie der Kinderfreibeträge dar. Es gibt zwei Möglichkeiten, Tabellen zu erstellen. Zum einen kann die exakte Lohnsteuer zum Bruttolohn inklusive Nettolohn berechnet werden. Zum anderen können auch die für Lohnsteuertabellen charakteristischen Tabellenstufen ausgewählt werden. Die Lohnsteuer wird in diesem Fall anhand des "Bis"-Wertes errechnet. Alle Ergebnisse ohne Gewähr.

Monatslohnsteuertabellen für 2024

Allgemeine Monatslohnsteuertabellen

Allg. Lohnsteuertabelle 2024 mit 8% KiSt

Allg. Lohnsteuertabelle 2024 mit 9% KiSt

Besondere Monatslohnsteuertabellen

Bes. Lohnsteuertabelle 2024 mit 8% KiSt

Bes. Lohnsteuertabelle 2024 mit 9% KiSt

Monatslohnsteuertabellen für 2023

Allgemeine Monatslohnsteuertabellen

Allg. Lohnsteuertabelle 2023 mit 8% KiSt

Allg. Lohnsteuertabelle 2023 mit 9% KiSt

Besondere Monatslohnsteuertabellen

Bes. Lohnsteuertabelle 2023 mit 8% KiSt

Bes. Lohnsteuertabelle 2023 mit 9% KiSt

Monatslohnsteuertabellen für 2022

Allgemeine Monatslohnsteuertabellen

Allg. Lohnsteuertabelle 2022 mit 8% KiSt

Allg. Lohnsteuertabelle 2022 mit 9% KiSt

Besondere Monatslohnsteuertabellen

Bes. Lohnsteuertabelle 2022 mit 8% KiSt

Bes. Lohnsteuertabelle 2022 mit 9% KiSt

Monatslohnsteuertabellen für 2021

Allgemeine Monatslohnsteuertabellen

Allg. Lohnsteuertabelle 2021 mit 8% KiSt

Allg. Lohnsteuertabelle 2021 mit 9% KiSt

Besondere Monatslohnsteuertabellen

Bes. Lohnsteuertabelle 2021 mit 8% KiSt

Bes. Lohnsteuertabelle 2021 mit 9% KiSt

Allgemeine Monatslohnsteuertabellen

Allg. Lohnsteuertabelle 2021 mit 8% KiSt

Allg. Lohnsteuertabelle 2021 mit 9% KiSt

Besondere Monatslohnsteuertabellen

Bes. Lohnsteuertabelle 2021 mit 8% KiSt

Bes. Lohnsteuertabelle 2021 mit 9% KiSt

Zum Überblick ▲

Monatslohnsteuertabellen für 2020

Allgemeine Monatslohnsteuertabellen

Allg. Lohnsteuertabelle 2020 mit 8% KiSt

Allg. Lohnsteuertabelle 2020 mit 9% KiSt

Besondere Monatslohnsteuertabellen

Bes. Lohnsteuertabelle 2020 mit 8% KiSt

Bes. Lohnsteuertabelle 2020 mit 9% KiSt

Zum Überblick ▲