Grundtabelle 2025, 2024 und 2023 + Rechner

Hier lassen sich Einkommensteuer-Grundtabellen oder Splittingtabellen mit individueller Online Berechnung von Einkommensteuer, Kirchensteuer, Solidaritätszuschlag, Steuersätzen und Progressionsvorbehalt berechnen.

|

|

Die Grundtabelle stellt eine Einkommensteuertabelle dar, welche nach dem Grundtarif (§32a (1) EStG ) für die Einzelveranlagung berechnet wird. Grundtabellen richten sich vorwiegend an Alleinstehende, da Verheiratete in der Regel eine günstigere Besteuerung nach dem Splittingverfahren erzielen. Zuweilen ist die getrennte Einzelveranlagung nach dem Grundtarif allerdings bei Verheirateten günstiger als nach dem Splittingtarif. Das kann etwa der Fall sein, falls ein Steuerpflichtiger über steuerliche Verluste verfügt oder Progressionseinkünfte den Steuersatz erhöhen. Es sollten daher gegebenenfalls beide Tarifvarianten beachtet und bei Verlustvorträgen bzw. -rückträgen auch die Auswirkungen auf weitere Steuerjahre berücksichtigt werden.

Der Grundtarif wird angewendet bei:

- Ledigen,

- dauernd getrennt lebende Ehegatten bzw. eingetragenen Lebenspartnern,

- Geschiedenen sowie

- Verwitweten ab Jahr zwei nach Tod des Ehegatten.

- Außerdem können auch Verheiratete sich für die Zusammenveranlagung entscheiden.

Steuertipp: Ein Versöhnungsversuch im Steuerjahr kann bei ansonsten getrennt lebenden Eheleuten ausreichen, um in den steuerlichen Genuss der Zusammenveranlagung zu kommen.

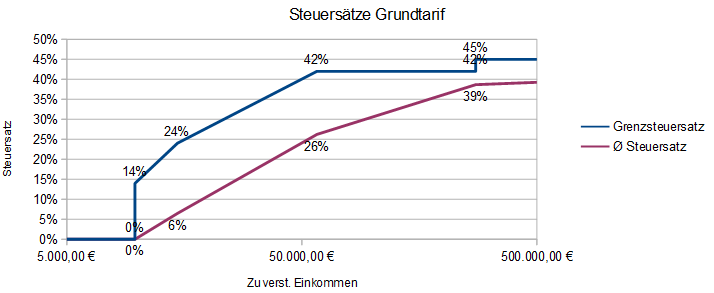

| Tarifzone | Einkommensbereich | Grenzsteuersatz |

|---|---|---|

| Nullzone | 0 Euro - 12.096 Euro | 0% |

| Progressionszone 1 | 12.096 Euro - 17.444 Euro | 14% - ca. 24% |

| Progressionszone 2 | 17.444 Euro - 68.480 Euro | ca. 24% - 42% |

| Proportionalzone 1 | 68.480 Euro - 277.826 Euro | 42% |

| Proportionalzone 2 | Ab 277.826 Euro | 45% |

Grundtabelle

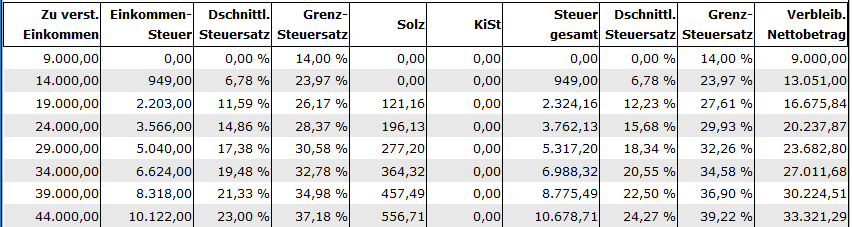

Auf dieser Seite kann eine Grundtabelle für die Jahre 2010-2023, 2024 und 2025 mit individuellen Einstellungen erstellt werden. Die erstellten Einkommensteuer-Grundtabelen lassen sich außerdem im PDF-Format ausgeben. Die Einkommens- und Steuerwerte in der Grundtabelle beziehen sich auf das Steuerjahr. Unter Einkommen wird das so genannte zu versteuernde Einkommen verstanden, welches unter anderem den Abzug von Sonderausgaben, außergewöhnlichen Belastungen, Werbungskosten oder Betriebsausgaben beinhaltet. Berücksichtigt wird bei der Berechnung der Tabellen auch die Reichensteuer mit einem Grenzsteuersatz von 45%.

Für die Berechnungen durch den verwendeten Einkommensteuerrechner wird keine Gewähr übernommen.

Zum Überblick ▲

Grundtabelle - Splittingtabelle

|

|

Die Einkommensteuer für Verheiratete, welche zusammenveranlagt werden, richtet sich nach Splittingtarif gem. §32a (5) EStG und kann in einer weiteren Steuer-Tabelle (Splittingtabelle) abgelesen werden. Voraussetzungen für die Zusammenveranlagung sind neben einer rechtsgültigen Ehe die unbeschränkte Steuerpflicht sowie das nicht dauerhafte Getrenntleben beider Ehegatten.

Die Berechnung der Einkommensteuer für die Splittingtabelle nach dem Splittingverfahren erfolgt, indem im 1. Schritt das gemeinsam zu versteuernden Einkommens halbiert wird. Im 2. Schritt wird die Einkommensteuer für diese Hälfte in der Grundtablle abgelesen und verdoppelt.

Die Einkommensteuerbelastung bei der Zusammenveranlagung ist in der Regel geringer als die Additionen der entsprechenden Steuerbelastungen nach dem Grundtarif. Verdienen beide Ehegatten das Gleiche, ergibt sich kein Steuerunterschied zur Grundtabelle. Liegt das Einkommen eines Steuerpflichtigen allerding deutlich über dem des anderen, ergeben sich bei der Zusammenveranlagung steuermindernde Progressionseffekte. Der Steuervorteil bei Versteuerung nach der Splittingtabelle gegenüber der Grundtabelle kann in einer Ehegattensplitting-Steuertabelle verdeutlicht werden. Alle Berechnungen erfolgen ohne Gewähr.

Splittingtabellen und entsprechende Informationen sowie Splitting-Rechner finden Sie auf der Seite Splittingtabelle.info. Die steuerlichen Vorteile der Zusammenveranlagung können auf dieser Webseite zum Ehegattensplitting ermittelt werden. Die günstigste Steuerklasse für Arbeitnehmer lässt sich mit diesem Steuerklassenrechner ermitteln.

Lohnsteuertabellen erstellen

|

|

Während die Einkommensteuer vom Finanzamt nach Abgabe einer Steuererklärung in Abhängigkeit des zu versteuernden Einkommens entsprechend Grundtabelle oder Splittingtabelle festgesetzt wird, hat der Arbeitgeber die Lohnsteuer sofort vom Lohn abzuziehen und für seine Arbeitnehmer an das Finanzamt abzuführen. Die Einkommensteuererklärung ist nicht zu verwechseln mit dem Lohnsteuerjahresausgleich, welcher gegebenenfalls durch den Arbeitnehmer durchgeführt wird. Die Berechnung der Lohnsteuer hängt neben dem Einommen auch wesentlich von der Lohnsteuerklasse ab. Alleinstehende erhalten grundsätzlich die Steuerklasse 1 oder - im Fall von Alleinerziehenden - die Lohnsteuerklasse 2. Auf dieser Seite kann ebenfalls eine Lohnsteuertabelle erstellt werden. Auch hierfür erfolgen die Berechnungen ohne Gewähr.

Grundtabelle/Splittingtabelle im PDF-Format

Steuertabellen 2024

Steuertabelle 2024-Kirchensteuer 0%

Steuertabelle 2024-Kirchensteuer 8%

Steuertabelle 2024-Kirchensteuer 9%

Steuertabellen 2023

Steuertabelle 2023-Kirchensteuer 0%

Steuertabelle 2023-Kirchensteuer 8%

Steuertabelle 2023-Kirchensteuer 9%

Steuertabellen 2022

Steuertabelle 2022-Kirchensteuer 0%

Steuertabelle 2022-Kirchensteuer 8%

Steuertabelle 2022-Kirchensteuer 9%

Steuertabellen 2021

Steuertabelle 2021-Kirchensteuer 0%

Steuertabelle 2021-Kirchensteuer 8%

Steuertabelle 2021-Kirchensteuer 9%

Steuertabellen 2020

Steuertabelle 2020-Kirchensteuer 0%

Steuertabelle 2020-Kirchensteuer 8%

Steuertabelle 2020-Kirchensteuer 9%

Einkommensteuer-Grundtabelle 2020 ohne Kirchensteuer

Einkommensteuer-Grundtabelle 2020 mit 8% Kirchensteuer

Einkommensteuer-Grundtabelle 2020 mit 9% Kirchensteuer

Steuertabellen 2019

Steuertabelle 2019-Kirchensteuer 0%

Steuertabelle 2019-Kirchensteuer 8%

Steuertabelle 2019-Kirchensteuer 9%

Einkommensteuer-Grundtabelle 2019 ohne Kirchensteuer

Einkommensteuer-Grundtabelle 2019 mit 8% Kirchensteuer

Einkommensteuer-Grundtabelle 2019 mit 9% Kirchensteuer

Steuertabellen 2018

Steuertabelle 2018-Kirchensteuer 0%

Steuertabelle 2018-Kirchensteuer 8%

Steuertabelle 2018-Kirchensteuer 9%

Einkommensteuer-Grundtabelle 2018 ohne Kirchensteuer

Einkommensteuer-Grundtabelle 2018 mit 8% Kirchensteuer

Einkommensteuer-Grundtabelle 2018 mit 9% Kirchensteuer

Steuertabellen 2017

Steuertabelle 2017-Kirchensteuer 0%

Steuertabelle 2017-Kirchensteuer 8%

Steuertabelle 2017-Kirchensteuer 9%

Einkommensteuer-Grundtabelle 2017 ohne Kirchensteuer

Einkommensteuer-Grundtabelle 2017 mit 8% Kirchensteuer

Einkommensteuer-Grundtabelle 2017 mit 9% Kirchensteuer

Steuertabellen 2016

Steuertabelle 2016-Kirchensteuer 0%

Steuertabelle 2016-Kirchensteuer 8%

Steuertabelle 2016-Kirchensteuer 9%

Einkommensteuer-Grundtabelle 2016 ohne Kirchensteuer

Einkommensteuer-Grundtabelle 2016 mit 8% Kirchensteuer

Einkommensteuer-Grundtabelle 2016 mit 9% Kirchensteuer

Steuertabellen 2015

Steuertabelle 2015-Kirchensteuer 0%

Steuertabelle 2015-Kirchensteuer 8%

Steuertabelle 2015-Kirchensteuer 9%

Einkommensteuer-Grundtabelle 2015 ohne Kirchensteuer

Einkommensteuer-Grundtabelle 2015 mit 8% Kirchensteuer

Einkommensteuer-Grundtabelle 2015 mit 9% Kirchensteuer

Steuertabellen 2014

Einkommensteuertabelle-2014 ohne Kirchensteuer

Einkommensteuertabelle-2014 8% Kirchensteuer

Einkommensteuertabelle-2014 9% Kirchensteuer

Splittingtabelle-2014 ohne Kirchensteuer

Splittingtabelle-2014 8% Kirchensteuer

Splittingtabelle-2014 9% Kirchensteuer

Steuertabellen 2013

Einkommensteuertabelle-2013 ohne Kirchensteuer

Einkommensteuertabelle-2013 8% Kirchensteuer

Einkommensteuertabelle-2013 9% Kirchensteuer

Splittingtabelle-2013 ohne Kirchensteuer

Splittingtabelle-2013 8% Kirchensteuer

Splittingtabelle-2013 9% Kirchensteuer

Steuertabellen 2012

Einkommensteuertabelle-2012 ohne Kirchensteuer

Einkommensteuertabelle-2012 8% Kirchensteuer

Einkommensteuertabelle-2012 9% Kirchensteuer

Splittingtabelle-2012 ohne Kirchensteuer

Splittingtabelle-2012 8% Kirchensteuer

Splittingtabelle-2012 9% Kirchensteuer

Zum Überblick ▲